2023年3月10日にアメリカの中堅銀行のシリコンバレー銀行が経営破綻を起こし、欧米を中心として金融市場に動揺と不安を引き起こしました。

米国連邦預金保険公社(FDIC)による管理下に置かれ、速やかな対応の発表がおこなわれたことで収束に向かうと期待されましたが、連鎖的に金融不安を引き起こす事件が起きて世界的な金融不安が起きました。

状況は収束してきましたが、あらためて見返してみるとシリコンバレー銀行の経営破綻から考えるべきことがあります。一連の事件の影響を振り返りながら今後の金融について何を大切にすると良いかを考えてみましょう。

目次

シリコンバレー銀行の経営破綻の経緯・理由・背景

シリコンバレー銀行の経営破綻は3月8日に新株発行と有価証券売却を発表したことが引き金でした。シリコンバレー銀行の株価が急落し、10日には株式の売買が停止されました。

そして、カリフォルニア州の規制当局による閉鎖が実施されて事業を停止し、FDICの管理下に入ったという経緯になっています。この数日の動きによって大きな衝撃が走った理由を理解するには背景を知る必要があります。

シリコンバレー銀行が果たしてきた役割

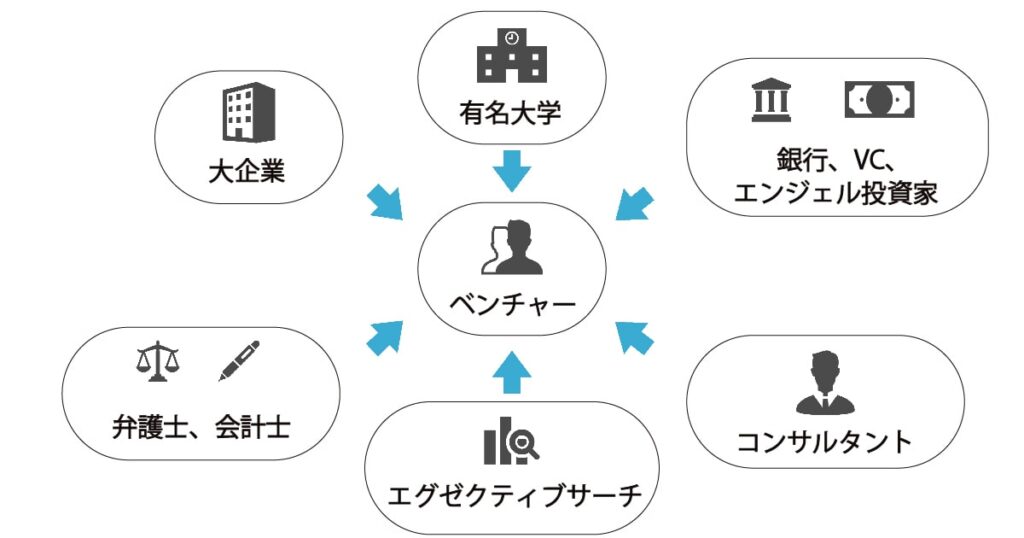

シリコンバレー銀行は米国カリフォルニア州のシリコンバレーにとってエコシステムを支える重要な役割を果たしてきました。

シリコンバレーはAppleやMicrosoftなどを代表とするベンチャー企業が急成長して成功を遂げ、産業をけん引する一大企業が集まる地域に成長した歴史があります。

ベンチャー企業の起業支援を徹底して支えてきた銀行の一つがシリコンバレー銀行です。カリフォルニア州だけでなく他州でもスタートアップ企業がシリコンバレー銀行との取引をしていました。

ベンチャーキャピタルからの資金調達をする際に開設する銀行として人気が高く、投資を受ける際にまず選ばれる傾向がありました。

あくまでシリコンバレー銀行はベンチャーキャピタルとの提携によってスタートアップ企業を支援してきただけで、スタートアップ企業を上場企業に成長させる役割を果たしてきたと言えるわけではありません。

しかし、ベンチャーキャピタルとスタートアップ企業をつなぐ重要なインフラでした。だからこそ経営破綻によってベンチャー企業に衝撃が走り、金融不安だけでなく株価の下落まで引き起こされました。

シリコンバレー銀行の破綻の裏側にあった問題

シリコンバレー銀行が経営破綻した理由には諸説あります。ただ、リスク管理の不適切さとビジネスモデルに問題があったのは明らかでしょう。

資金プールを活かせなかった

シリコンバレー銀行はシリコンバレーでの起業ブームに乗って口座開設をしやすいサービス体制を整え、ベンチャーキャピタルとの提携によって預金額を大きく増やしました。しかし、獲得した運用可能な資金プールを活かすことができていなかったのは他の銀行から見れば明らかでしょう。

シリコンバレー銀行は長期運用を重視して、住宅ローン担保証券(MBS)などの債券による長期投資に目を向けていました。また、総資産のほとんどが流動性の高い預金が占めていて、積極的な運用を推進していませんでした。

そのため、米連邦準備制度理事会(FRB)による利上げに対応するのが困難になりました。利上げはスタートアップ企業にとって資金調達に苦労する原因になります。預金を引き出す傾向も生まれ、債券を売却して対応しなければならなくなりました。

スタートアップ企業の支援基盤を重視しすぎた

また、ビジネスモデルとしてスタートアップ企業の支援基盤になることを重視していたのも裏目に出ました。

米国では日本に比べてベンチャーキャピタルによる出資額が大きく、億単位になる場合が多いのが特徴です。大口の預金がほとんどで、企業が経営不安を感じたり資金調達に困難があったりしたときに巨額の資金が引き出される仕組みになっていました。

資金的に厳しくなって増資を計画したことがネガティブに捉えられ、スタートアップ企業間で資金を引き出して安全に管理すべきという話題がSNSを通して広がったのも経営破綻になった一因です。

情報拡散のあり方の変化に対応できず、誤解を生むリスクのある発言をしたのも問題だったと言えるでしょう。

シリコンバレー銀行の経営破綻がもたらした影響

シリコンバレー銀行の経営破綻は世界に大きな影響をもたらしました。波及効果による金融不安が生じたのは確かですが、どのような影響があったのかを詳しく見ておきましょう。

欧米の金融不安を急加速させた

欧米では金融不安が急激に大きくなりました。

シリコンバレー銀行の経営破綻後、FDICは13日午前までに保険対象範囲内の預金について引き出せるようにするようにし、保険対象外の預金についても前払配当をする方針を公表しました。シリコンバレー銀行の預金のうち90%弱は保険対象外だったことも考慮すると手厚い対応だったのは明らかです。

ただ、このような不安払拭のための早期対応をしたにもかかわらず、金融不安は大きくなり続けました。シリコンバレー銀行の破綻した翌々日の12日にはニューヨークのシグネチャー銀行が経営破綻したからです。

シグネチャーバンクの破綻はシリコンバレー銀行の破綻に次ぐ米国史上で3番目の規模だと言われています。

- ワシントン・ミューチュアル銀行:約4244億ドル

- シリコンバレー銀行:約2090億ドル

- シグネチャー銀行:約1103億6000万ドル

さらにファースト・リパブリック・バンクの格付けの引き下げや、スイスのクレディ・スイスの経営不安の話題の沸騰なども影響して、アメリカだけでなくヨーロッパにも不安が広がりました。

もともと欧米では類似している金融システムが構築されていたため、システム自体に問題があって「火のない所に煙は立たぬ」の状況になったとも考えられています。

アメリカではリーマン・ショック以来の最大の危機になったにもかかわらず、安定にこぎつけることができたのは規制当局の迅速な対応による影響が大きいでしょう。

日本への影響は大きくはなかった

日本でもシリコンバレー銀行の破綻が起きた3月に激動がありましたが、直接的な影響は大きくなかったという見解が一般的です。

シリコンバレー銀行の破綻を受けて米国だけでなく日本でも株相場は低下しました。特に日本では2023年3月上旬における銀行株価の低下率は欧米よりも高かったことを三井住友DSアセットマネジメントが報告しています。

3月10日に479円安と2022年12月20日の669円安以来となる大幅な下げとなりました。

しかし、日本での銀行株価の下落は国内の金融政策による影響が大きく、前年12月におこなわれた金融緩和の修正による先行き不安によって後押しされたと言えるでしょう。

ただ、影響がなかったというわけではありません。シリコンバレー銀行が破綻しても影響があまりなかったのは、シリコンバレー銀行が日本の銀行や証券会社との提携をしていなかったことも背景にあります。

提携状況によっては日本の金融市場にももっと大きな影響を与えた可能性があるのは確かです。欧米での銀行破綻を受けて日本が急に大きな金融政策を取らなかったことも国内に動揺が走らずに済んだ理由です。

同じようなケースがまた起きた場合にも同じ結果になるとは限らないので、海外での金融動向は日本の銀行や証券会社の利用にも大きな影響を与え得ると考えるべきでしょう。

まとめ

シリコンバレー銀行はシリコンバレーのエコシステムのインフラとなっていたため、経営破綻によって世界に大きな影響を与えました。

SNSによってシリコンバレー銀行の経営不安が急速に知らしめられたことに加えて、連鎖的にシグネチャー銀行の破綻や、信頼性の高い銀行として有名だったクレディ・スイスの経営問題が話題になったのが欧米を中心とする金融不安を引き起こした理由です。

銀行は信頼できると考えがちですが、企業として利益を求めて経営しているのは他の企業と同じです。中長期的な視野でリスク管理をしながら経営をしていなければ、時代の変化による影響を受けて突然破綻することもあり得ます。

シリコンバレー銀行はスタートアップ企業を支援する形で成功を遂げてきましたが、時勢の変化によって経営破綻に追い込まれたとも言えるでしょう。

銀行に資産を預けていれば安心とは言えない時代になっていることを理解して対応を進めるのが大切です。資産は運用して増やすことも、安全に持つことも重要です。

ゴールデンシーでは安定資産の金を個人の方にも運用しやすい形で提供しています。銀行に預金していても日本では1,000万円までしか保証されません。

余剰の資金は金として安全に保有してはいかがでしょうか。ゴールデンシーなら少額から金資産を持つことができるのでぜひご検討ください。

\おすすめ金投資業者/